所得税・住民税の障害者控除:障害者手帳による税金減や対象者区分

障害者が親族にいるケースは珍しくありません。この場合、障害者本人または家族は障害者控除を受けることができます。つまり、減税によって所得税と住民税の両方が低くなります。

障害者控除の対象者になるためには、障害者手帳を保有しているなど、客観的に障害者であるとわかる必要があります。要介護認定は重要ではなく、あくまでも障害者手帳などの基準が重要になります。

それでは、障害者やその親族は具体的にどれだけ所得税や住民税の控除があるのでしょうか。また、確定申告などは必要になるのでしょうか。

税金を抑えることができれば、年間の金銭的負担は大幅に低くなります。そのためすべての障害者や親族で利用するべき制度が障害者控除です。そこで、障害者控除の内容や対象区分、活用方法を解説していきます。

障害者やその扶養者は所得税・住民税が減額される

障害者控除というのは、要は「所得税と住民税が低くなる制度」と理解しましょう。障害者本人や障害者を扶養している配偶者・家族では、ほとんどのケースで健常者よりも負担が大きく、生きていくのが大変です。そこで障害者控除を設けることにより、税金を軽減するのです。

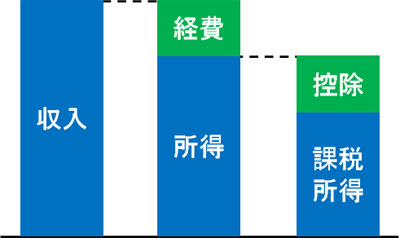

税金を計算するとき、まずは「収入から必要経費を引く」ことになります。会社員の場合は経費が存在しないものの、個人事業主では経費を利用できます。年収から経費を引くことで所得となります。

さらに、所得から必要な控除を引きます。会社員は経費がないため、その代わりに給与所得控除があります。また配偶者の年収が低い場合、配偶者控除があります。こうした控除の一つに障害者控除があります。

さまざまな控除を引くことで課税所得を計算できます。課税所得に対して税率をかけると、所得税や住民税を計算できます。

何歳からに関係なく、すべての年齢で本人以外も適用

それでは、何歳から何歳まで障害者控除を利用できるのでしょうか。これについて、国税庁は以下のように公表しています。

- 本人または配偶者・扶養親族が対象

- すべての年齢で適用される

障害者本人だけでなく、日常生活を共にしている配偶者や扶養家族(親、兄弟、子供など)についても対象者の場合は障害者控除を利用できます。

また控除については、年齢が重要になるケースがあるものの、障害者控除は「何歳から何歳まで可能」のような年齢制限はありません。子供(障害児)を含め、すべての年齢で障害者控除を利用できます。

扶養している配偶者・親族が控除の対象になるケースは多い

なお軽度の障害者を除き、障害者控除を利用するときは障害者本人の所得税・住民税の減税ではなく、扶養している配偶者や親族が控除の対象になります。

障害者であっても一般企業で働き、ある程度の給料を得ている人はいます。こうした障害者の場合、自らの所得税・住民税を引くことができます。

ただ全体からすると収入の多い障害者は少数であり、多くのケースで障害者は低所得者に該当します。この場合、そもそも税金が存在しません。

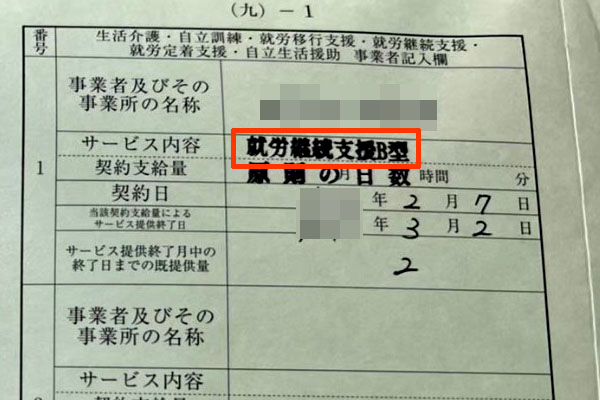

例えば住民税では、年間所得135万円以下(給料での年収は約204万円以下)の場合、障害者では住民税を課せられません。つまり、ある程度の収入がなければいけません。しかし、障害者が働く場合は以下のような賃金になりがちです。

- 就労継続支援A型:月に約8万円

- 就労継続支援B型:月に約1万5000円

こうした現状があるため、軽度の障害者で一般企業に働いている人を除き、元々が低年収の障害者本人にとって障害者控除はあまり重要ではありません。

例えば就労継続支援A型で働く場合、多くのケースで年収100万円以下であり、この場合は所得税も住民税も発生しません。そのため障害者本人よりも、配偶者や扶養親族にとって重要になりやすい制度が障害者控除です。

なお障害者一人につき、障害者控除を利用できるのは一人のみです。例えば本人が障害者控除を利用する場合、配偶者に障害者控除を適用できません。そこで障害者本人と配偶者・扶養者について、どちらの税金を抑えたいのか考えましょう。

いくら減税になるのか:障害者、特別障害者、同居特別障害者

それでは障害者控除を利用することにより、いくら税金が低くなるのでしょうか。障害者控除の金額は以下のように決められています。

| 区分 | 所得税 | 住民税 |

| 障害者 | 27万円 | 26万円 |

| 特別障害者 | 40万円 | 30万円 |

| 同居特別障害者 | 75万円 | 53万円 |

それでは特別障害者、同居特別障害者とは何でしょうか。以下のように考えましょう。

- 特別障害者:特に重度の障害者

- 同居特別障害者:特別障害者を扶養する配偶者または親族

本人の障害者控除については、軽度の障害者なのか、それとも重度の障害者(特別障害者)なのかによって変化します。なお配偶者や親族が障害者控除を受けるとき、扶養している人が単なる障害者でも問題ないですが、特別障害者ではより控除額が多くなります。

具体的な減税金額を計算する

それでは税金について、具体的な減税金額を計算してみましょう。計算方法は簡単であり、税率をかけるだけです。

例として、同居特別障害者が障害者控除を受ける場合を考えましょう。扶養者の所得税率が20%の場合、年15万円の所得税が減ります。

- 75万円(控除額) × 20%(税率) = 15万円

一方、住民税は所得に関係なく税率10%です。そのため、年5万3000円の住民税が減ります。

- 53万円(控除額) × 10%(税率) = 5万3000円

こうして、年間20万円以上の税金が減ります。所得税率は人によって違いますが、いずれにしても非常に大きい減税効果を得られるとわかります。

対象者の区分:障害者手帳が重要で要介護認定は関係ない

それでは、障害者控除の対象者となるには何が必要なのでしょうか。これについては、障害者手帳を保有している人と考えましょう。つまり、以下の障害者手帳を保有している人は障害者控除の「障害者」に該当します。

- 身体障害者手帳:体の機能に障害のある人

- 療育手帳:知的障害のある人

- 精神障害者保健福祉手帳:精神障害のある人

障害者手帳の保有が「障害者控除の対象者に該当するかどうか」の客観的な指標になるため、役所で障害者手帳を得ることが非常に重要なのです。

要介護認定を受けていても、障害者控除とは関係ありません。税金を少なくするためには、要介護認定ではなく、あくまでも障害者手帳が重要になります。

・特別障害者に該当するケースは何か

一方で特別障害者はどのようなケースが該当するのでしょうか。この場合、以下の人が該当します。

- 身体障害者1級または2級

- 重度の知的障害者(IQ35以下)

- 精神障害者保健福祉手帳1級

※戦傷病者や原子爆弾被害者も特別障害者ですが、これらは重要ではないので説明は省きます。

知的障害者は療育手帳を保有していると思いますが、その中でも重度の知的障害者は特別障害者です。また身体障害者や精神障害者の中でも、「重度の人が保有する障害者手帳」を交付されている場合、特別障害者に該当します。

障害者手帳なしで対象となるケース

子供(障害児)や18~64歳で障害者となっている場合、既に障害者手帳を取得しているので特に大きな問題にはなりません。一方、「親が病気を発症して障害者となってしまい、いまは障害者手帳がない」というケースはよくあります。

このとき先ほどの対象者に加えて、以下の人も特別障害者に該当します。

- 6か月以上にわたって寝たきりの状態であり、複雑な介護を必要とする。

ただ前述の通り、要介護認定を受けているかどうかは障害者控除に関係ありません。そこで役所へ連絡し、障害者控除の認定をしてもらう必要があります。これにより、いま障害者手帳がなくても障害者控除を利用できるようになります。

いずれにしも障害者控除の認定をしてもらう、または障害者手帳を発行してもらうことにより、障害者控除が有効になります。

会社員・個人事業主の手続き:年末調整と確定申告

ここまでの内容を理解して、障害者控除の手続きをしましょう。障害者控除は自動的に適用されるのではなく、手続きをしなければ税金を抑えることができません。そこで、以下のタイミングで手続きをしましょう。

- 会社員の場合:年末調整

- 個人事業主の場合:確定申告

会社員は勤務先の経理または総務の担当者がすべての作業をしてくれるため、年末調整の段階で申し出れば問題ありません。

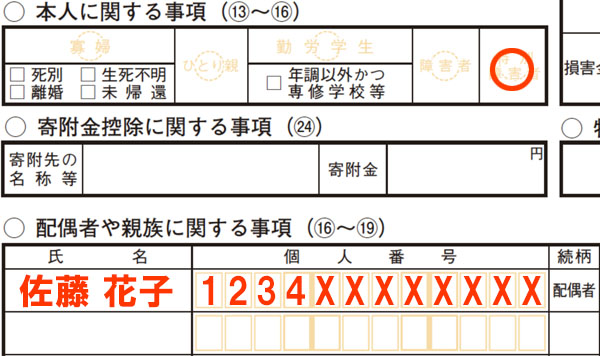

一方、個人事業主は確定申告で自ら申告する必要があります。確定申告をするとき、「障害者控除」の部分を見つけ、控除額を記載しましょう。例えば同居特別障害者の場合、「750,000」と記します。

同時に、「本人に関する事項」で「障害者(または特定障害者)」に丸をつけ、扶養している障害者の情報を記しましょう。

この作業をすることで、障害者控除を受けられるようになります。会社員であっても個人事業主であっても作業は簡単なので、年末調整や確定申告で必ず手続きをしましょう。

同居の基準:障害者グループホーム・老人ホームは別居

それでは、同居特別障害者の「同居」は何を指すのでしょうか。言葉の通り、同じ家に住んでいる場合は同居です。それでは、例えば病気のために入院している場合はどうなるのでしょうか。

その場合、たとえ入院期間が1年以上と長期であったとしても、親や配偶者などの扶養者が障害者の生活を支えています。また病院は家ではないため、こうした長期入院であっても「同居に該当し、扶養者は同居特別障害者として障害者控除を利用できる」ようになります。これは、国税庁が公式に発表しています。

一方で障害者グループホームや老人ホームなどの施設へ障害者が入所している場合、完全に別居しているといえます。病院と違い、障害者グループホームや老人ホームは家です。そのため、こうした施設では住民票を登録することもできます。

つまり障害者グループホームへ入居していたり、老人ホームで生活していたりする場合、同居とはならず、同居特別障害者とはなりません。この場合は同居特別障害者ではなく、障害者(所得税控除27万円・住民税控除26万円)または特別障害者(所得税控除40万円・住民税控除30万円)として、扶養者は障害者控除を利用することになります。

身体障害者手帳、療育手帳、精神障害者保健福祉手帳で税金を軽減する

すべての障害者やその家族にとって重要な制度が障害者控除です。所得税と住民税を軽減でき、減税効果は非常に大きいです。

障害者手帳を保有する人であれば、障害者控除の対象になります。または、配偶者や親族(親・子供など)を含めて、扶養者の所得を控除してもいいです。より重度の障害者手帳をもつ場合、特別障害者に該当し、控除額は大きくなります。このとき要介護認定ではなく、障害者手帳を保有することが重要です。

そこで障害者本人だけでなく、扶養者が障害者の子供や配偶者、親をもつ場合、年末調整または確定申告で障害者控除の手続きをしましょう。自動で障害者控除が適用されるわけではないため、申告しなければいけません。

障害者がいる場合、どうしても負担が大きくなります。税金を軽減できる制度が障害者控除であるため、必ず利用することで所得税・住民税を抑えましょう。

障害者グループホームは一般的に「空きが少ない」といわれています。ただ、それは「担当者が知っている範囲で空きがない」というだけであり、実際には多くの空きがあります。近隣の自治体まで含めれば、すぐに入居可能な障害者グループホームはいくつも存在します。

ただ障害者グループホームによって居住に関するルールは大きく異なり、利用者(障害者)にとって最適な施設を選ばなければいけません。

そこで当サイトでは、最適な障害者グループホームから連絡が来る仕組みを日本全国にて完全無料で実施しています。「いますぐ入居したい」「いまの障害者グループホームから他の施設へ移りたい」「強制退去となり、新たな施設を探している」など、軽度から重度の障害者を含めてあらゆる方に対応しています。

【全国】利用者を増やしたい障害者グループホームの募集

障害者グループホームを探す

YouTubeでの障害者情報

Instagramでの障害者情報

TikTokでの障害者情報

障害者グループホームは一般的に「空きが少ない」といわれています。ただ、それは「担当者が知っている範囲で空きがない」というだけであり、実際には多くの空きがあります。近隣の自治体まで含めれば、すぐに入居可能な障害者グループホームはいくつも存在します。

ただ障害者グループホームによって居住に関するルールは大きく異なり、利用者(障害者)にとって最適な施設を選ばなければいけません。

そこで当サイトでは、最適な障害者グループホームから連絡が来る仕組みを日本全国にて完全無料で実施しています。「いますぐ入居したい」「いまの障害者グループホームから他の施設へ移りたい」「強制退去となり、新たな施設を探している」など、軽度から重度の障害者を含めてあらゆる方に対応しています。

【全国】利用者を増やしたい障害者グループホームの募集