相続のとき非常に重要となるのポイントの一つが相続税です。日本では相続税が非常に高額であるため、財産の多い人だと子供に十分な財産を残すことができません。特に障害をもつ子供がいると事態は深刻です。子供の障害の程度が重いほど、一人では生きていけません。

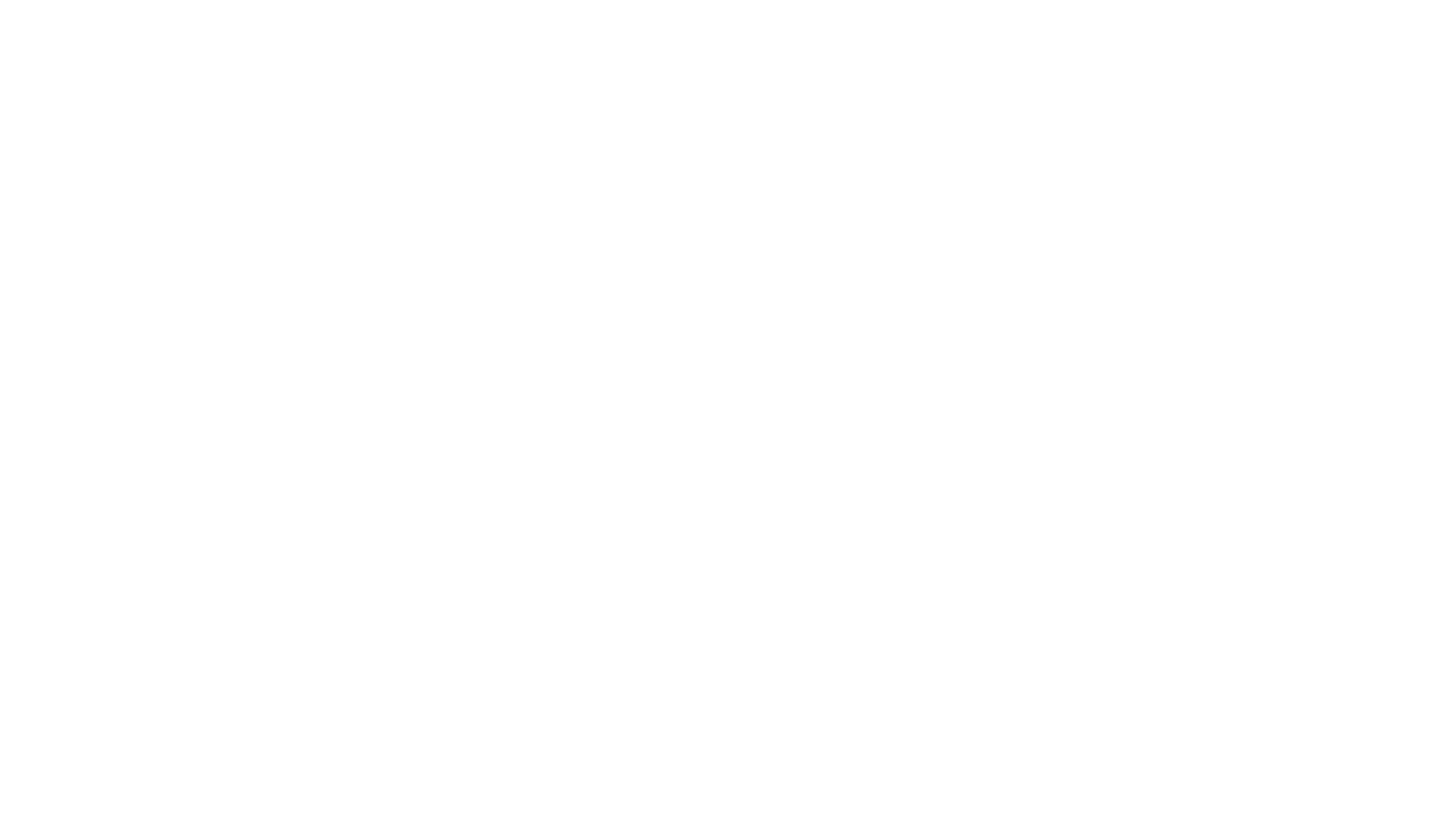

そうしたとき、相続税には障害者控除があります。非常に高額な控除が可能であり、重度の障害者でなかったとしても優遇措置があります。

ただ子供が障害者の場合、障害者控除だけでなくその他の節税対策についても考えなければいけません。これには生前贈与を利用したり、家族信託を活用したりとさまざまな方法があります。

いずれにしても生前対策を検討しない場合、親亡き後問題によって確実に子供は路頭に迷うことになります。そうした事態を防ぐため、生前対策で何を検討すればいいのか解説していきます。

もくじ

障害者控除で扶養義務者を含め高額な相続税がなくなる

障害をもつ子供がいる場合、高額な相続税の控除があります。どれくらいの控除があるかというと、以下のようになります。

- 一般障害者:10万円 × (85歳 - 年齢)

- 特別障害者:20万円 × (85歳 - 年齢)

例えば症状の重い特別障害者の場合、45歳で相続する場合は「20万円 × (85歳 - 45歳) = 800万円」の控除になります。重要なのは、相続税評価額の非課税枠があるのではなく、相続税そのものを控除できることです。

例えば、障害のある子供一人が財産を引き継ぐ場合だと、財産額8,600万円に相当します。これだけの高額な財産について、非課税になると考えましょう。

・他の扶養義務者も控除になる

また優れているのは、障害者本人の相続税を引ききれなかった場合、余った控除枠については「その他の扶養義務者に適用される」ことになります。

扶養義務者としては、配偶者や兄弟などの親族が該当します。こうした親族は障害をもつ人を扶養する義務があるため、その負担を軽減しなければいけません。そのため、余った障害者控除の分は他の相続人の相続税控除に活用できるのです。

障害者の相続人がいる場合、家族は大きな負担が発生するため、その分だけ障害者控除によって税金が優遇されていると考えましょう。

一般障害者と特別障害者の見分け方や等級分類

ただ、このとき一般障害者と特別障害者という難しい言葉が出てきました。これについて、どのように見極めればいいのでしょうか。

国税庁の公式サイトでは、非常に難しい言葉でその見分け方を記しています。しかし、これでは何のことだかさっぱり理解できません。そうしたとき、ザックリと以下のように考えるといいです。

【身体障害者の場合】

- 身体障害者手帳の等級が3~6級:一般障害者

- 身体障害者手帳の等級が1~2級:特別障害者

【知的障害者の場合】

- 軽度・中度の知的障害者:一般障害者

- 重度の知的障害者(IQ35以下):特別障害者

【精神障害者の場合】

- 精神障害者福祉保健手帳の等級が2~3級:一般障害者

- 精神障害者福祉保健手帳の等級が1級:特別障害者

身体障害者や精神障害者の場合、手帳を保有しているはずです。そこに等級が記されているはずなので、確認するといいです。もし紛失している場合、自治体などに問い合わせることで確認しても問題ありません。

なお、実際には上記以外にも一般障害者と特別障害者の判断基準は存在します。ただ、代表的な見分け方としては「手帳に記されている等級がどうなっているのか」だといえます。

同じ障害者とはいっても、身体障害者6級や精神障害者3級の場合、一人でも日常生活は問題なく送れてしまいます。そうした非常に軽い症状の人であっても、障害者控除を受けられることを理解して節税するといいです。

病気や事故により、後から障害をもつようになることもよくあるため、早めに障害者としての適用を受けておくといいです。

障害者控除を受けるための条件

それでは、障害をもつ子供が障害者控除を受けるためにはどうすればいいのでしょうか。無条件で高額な相続税の控除を受けられるわけではなく、さらにはやり方をミスすると控除ゼロになってしまいます。そのため、何をすればいいのか理解しなければいけません。

これについては、以下の条件を満たしている必要があります。

- 障害者が法定相続人

- 相続開始日に日本国内に住所がある

- 相続開始日に障害者となっている

- 相続や遺贈で少しでも障害者が財産を取得している

まず、障害者が法定相続人になっていることについては当然だといえます。あなたの子供など、相続人でなければ障害者控除は受けられません。

そのため、孫が障害をもつケースだと障害者控除は利用できません。孫というのは、養子縁組を組まない限り法定相続人になることはほぼないからです。

また相続人が日本に住所を有している必要があり、さらには相続開始時点(親が死亡した時点)で障害者としての認定を受けていなければいけません。ここまでについては、注意点というよりも当然のこととして認識するべきだといえます。

全額を他の兄弟が受け継ぐのは危険

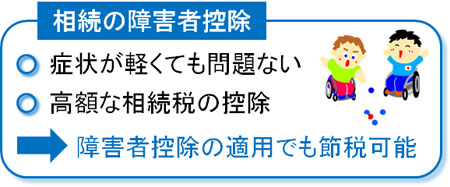

ただ、必ず注意しなければいけない点として「対象の障害者について、相続や遺贈で少しでも財産を取得している」ことが必要です。

軽度の障害ならないですが、特に重度の知的障害を有する子供がいる場合、「他の兄弟にすべての財産を渡し、障害のある子供の面倒を見てもらおう」と考えるケースがあります。重度の知的障害がある場合、遺留分(相続できる最低限の権利)について障害者本人が文句を言うことはなく、他の兄弟に全部の財産を渡したとしても遺産分割はスムーズです。

しかし、この場合は障害者控除を受けられなくなります。障害者控除を適用させるには、「相続や遺贈で少しでも障害者が財産を取得している」という条件があるからです。

そのため障害者控除の適用条件理解したうえで、1円でもいいため障害者本人が財産を相続するようにしましょう。

遺言にて「障害者以外の兄弟にすべての財産を渡す」とするのは、節税の観点からいうと大きな損をしているといえます。特に重度の知的障害を有する子供がいる場合に起こりやすく、その他の兄弟がすべての財産を引き継ぐ状態は避けるようにしましょう。

事前の家族信託をするのは必須

それでは、障害をもつ子供がいる場合は障害者控除だけ理解していればいいのでしょうか。当然ながら、そういうわけではありません。障害者控除はあくまでも、「障害者である子供」について、相続税を少なくできるというだけになります。

もちろん障害の度合いが非常に低い場合、障害者控除のことだけを考えれば問題ありません。ただ他の人の手助けが必要なほどの障害であり、一人だけの力では生きていけないのであれば、家族信託を検討・実施するのは必須だといえます。

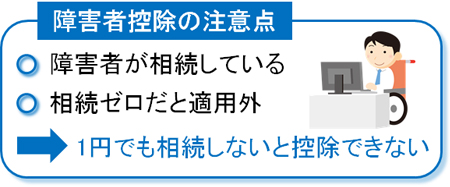

他の兄弟が障害をもつ子供の面倒を見るとはいっても、分担するわけではありません。特定の一人(例えば長男)が障害者の面倒を見ることになります。そうしたとき、例えば以下のように家族信託を組みます。

親の財産について、一部を家族信託しておきます。そうすると、家族信託された信託財産について、長男が受託者(財産管理をする人)として財産管理するようになります。ただ、信託財産の利益を得られる人は受益者(利益を受け取る人)である障害者になります。

こうしておけば、信託財産については受益者(障害者の子供)のために活用されるようになります。

受益者(障害者の子供)に判断能力がなかったとしても、代わりに受託者(財産管理をする人)が自由に財産を動かし、受益者(障害者をもつ子供)のためにお金を使うことができるのです。

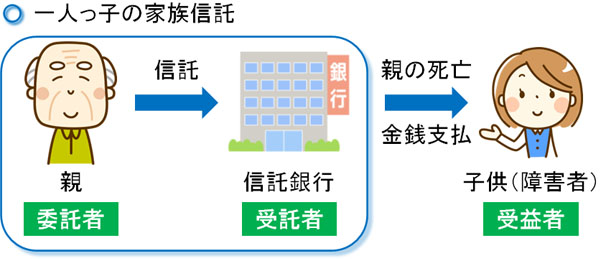

・一人っ子でも家族信託は有効

なお、こうした家族信託は他の兄弟がいない一人っ子の状態であっても有効です。この場合、他に兄弟がいないので信託銀行などを受託者(財産管理をする人)に設定します。

その後、信託銀行から受益者(障害をもつ子供)に対して徐々にお金が支払われるようになります。軽い障害なら利用する必要はないものの、重い障害であれば、こうした家族信託を実施することで障害者施設などへ支払うためのお金を用意できるようになります。

生前贈与(特定贈与信託)でお金を渡す

ただ家族信託の活用は非常に優れているものの、唯一にして最大の弱点があります。それは、不正発生のリスクです。

家族信託では、受託者(財産管理をする人)は受益者(利益を受け取る人:障害者)のために信託財産を使わなければいけません。ただ実際のところ、信託財産を使いこんでしまうことがあります。受益者(利益を受け取る人)に認知能力があるならいいですが、知的障害者だと不正が起きていることすら認識できません。

例えば賃貸マンションを家族信託したにも関わらず、受益者(利益を受け取る人)である妹(障害者)に対して、少な目にしかお金を払わないケースはよく起こります。

家族信託での不正というのは、受益者(利益を受け取る人)が社会的弱者のときに頻発します。

そこで生前贈与での特定贈与信託を利用すれば、こうした不正がほぼ起こらなくなります。特定贈与信託の場合、信託銀行を利用します。その後、信託銀行から少しずつお金が支払われるようになります。

特定贈与信託では、徐々にお金が引き出されるようになり、利用用途が限られるようになります。そのため、結果的に障害のある子供のためだけに活用できるようになるのです。また特定贈与信託では、生前贈与するにしても以下の高額な金額が非課税になります。

- 特定障害者:生前贈与で6,000万円まで非課税

- 一般障害者:生前贈与で3,000万円まで非課税

そのため、高額な生前贈与を利用したとしても贈与税は発生しません。

ただ信託銀行を利用することになるため、通常の家族信託とは異なり、現金のみが対象になります。不動産について特定贈与信託を利用することはできません。以下の通り、信託銀行でも現金が対象だと明記されています。

しかし、不正を回避しながら障害のある子供を守れる制度としては効果的だといえます。障害者については、相続だけでなく生前贈与でも優遇措置があるため、こうした特例を積極的に利用するといいです。

障害をもつ子供の相続対策は重要

自分の子供に障害がある場合、大きな問題として親亡き後問題があります。これを解決するため、障害者控除をどうすれば利用できるのか理解するだけでなく、家族信託や生前贈与のことまで考慮するようにしましょう。

ただ、中には障害の程度が軽いケースもあります。そうした場合であっても、ここまで記した通り障害者というだけで高額な税金の控除が可能になります。特に病気や事故によって体に障害が発生した場合、相続発生前に障害者の認定を受けるのは当然として、積極的に障害者の優遇措置を活用するようにしましょう。

等級によって控除額は異なりますし、事前に行うべき生前対策は人によって違ってきます。ただ、障害者だと税金面でのメリットが大きくなることは理解しましょう。

しかし、「障害者が1円でもいいので相続している必要がある」などいくつか注意点があります。そのため、早めに相続の節税に詳しい専門家と相談したうえで、どのように生前対策を進めればいいのか確認するといいです。